El Sistema Tributario es el nombre que se le da al sistema impositivo o de recaudación de un país y constituye la columna vertebral que hace posible financiar las políticas económicas y sociales ejecutadas en el Presupuesto del Estado. Esto pone en clara evidencia el nivel de responsabilidad que recae sobre las autoridades encargadas tanto de su diseño como de su aplicación. Asimismo, resalta la importancia del empoderamiento que debe tener la sociedad dominicana sobre este tema.

Para aportar a esa causa, el objetivo central de este artículo es resumir las principales características del Sistema Tributario dominicano y al mismo tiempo ofrecer una visión general sobre un tema tan trascendental. Para ello, de forma muy simple veremos que, conociendo los siguientes 7 hechos estilizados o características estaremos en la capacidad de comprender cómo es la estructura de los tributos en la República Dominicana, su forma a lo largo del tiempo, y finalmente, seremos capaces tener una perspectiva general de cómo estamos frente al resto de los países de América Latina y los países de la Organización para la Cooperación y el Desarrollo Económicos (OCDE).

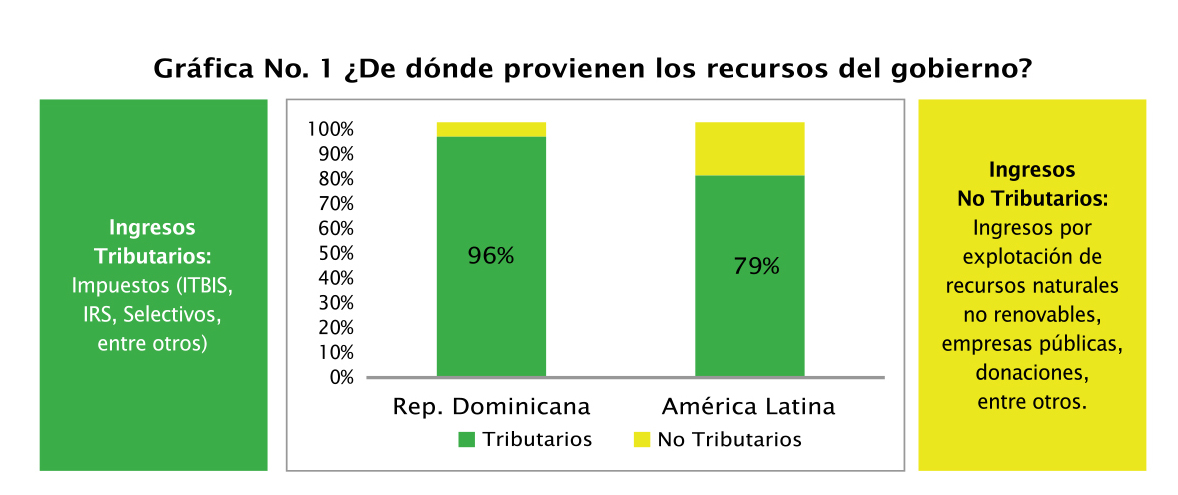

Característica 1: Los Ingresos del Estado dominicano dependen en su mayoría de Impuestos La principal fuente de ingresos o recursos del gobierno dominicano provienen de Ingresos tributarios. Es decir, de impuestos que gravan el consumo como el Impuesto sobre Transferencia de Bienes Industrializados y Servicios (ITBIS); Impuestos Selectivos a los alcoholes, tabaco y combustibles; Impuestos sobre la Renta; e Impuestos sobre el Patrimonio.

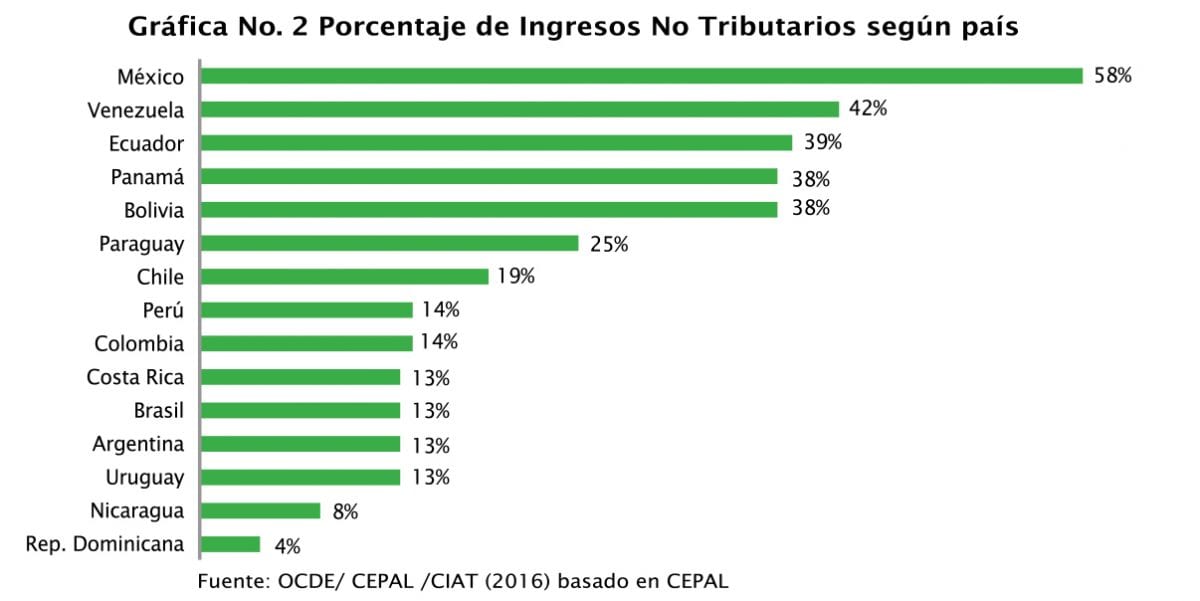

Mientras que, en muchos países de América Latina una parte importante de sus ingresos no provienen de impuestos sino de la explotación de recursos minerales, como es el caso de países como Venezuela, Chile, Ecuador, Colombia y Bolivia. Estos países poseen grandes yacimientos de petróleo, gas natural, cobre, oro, etc. Otro ejemplo es Panamá que obtiene ingresos provenientes del Canal. Por lo tanto, la alta participación de los ingresos no tributarios en algunos países se debe a la propiedad de recursos naturales por parte del Estado o a los derechos e ingresos que recibe sobre su explotación.

Nuestro país, aunque obtiene ingresos de la minería, estos representan muy poco en comparación con muchos países de la región. Esto se explica, entre otras cosas, porque los yacimientos de recursos naturales son menores en comparación con otros países. Lo anterior, trae como consecuencia que estos países, a diferencia de República Dominicana, puedan cobrar tasas de impuestos más bajas de ITBIS e Impuesto sobre la Renta, ya que poseen otras fuentes importantes de ingreso.

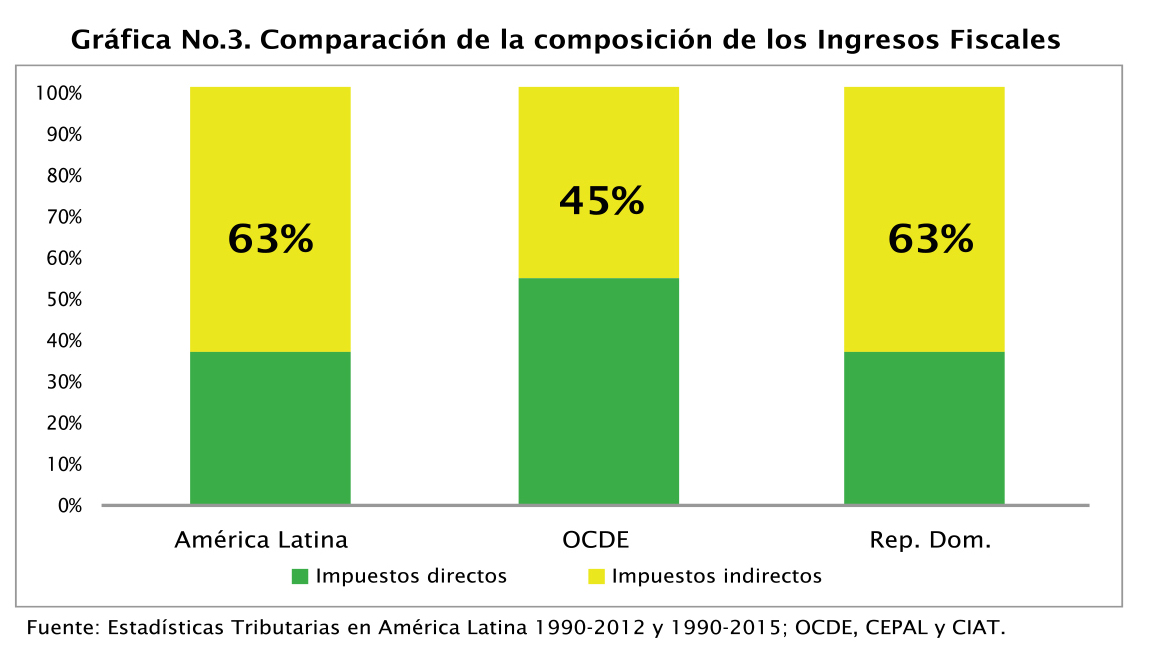

Característica 2: El mayor porcentaje de la recaudación recae en impuestos al consumo o impuestos indirectos República Dominicana, al igual que América Latina, depende principalmente de impuestos indirectos que gravan el consumo como son el ITBIS y Selectivos. Sin embargo, para los países de la OCDE los impuestos directos que gravan los ingresos y las ganancias continúan siendo su principal fuente de recaudación.

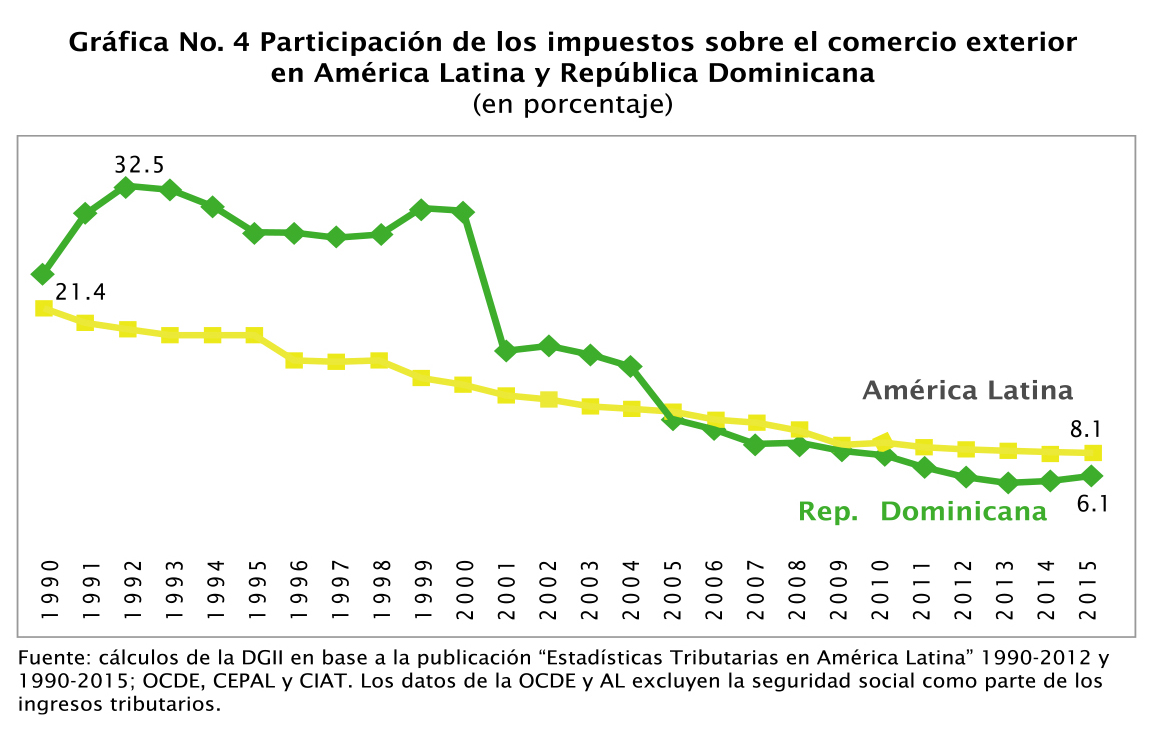

Característica 3: Menor dependencia de ingresos provenientes del comercio exterior La tendencia en la composición de los ingresos tributarios ha sido la pérdida del peso de los impuestos al comercio exterior, acontecimiento que no es exclusivo de República Dominicana, sino que se trata de una tendencia internacional derivada de la apertura comercial y la firma de tratados de libre comercio a nivel mundial.

La pérdida de peso de los impuestos al comercio exterior dentro de los ingresos tributarios obligó a los países a buscar otras fuentes de financiamiento los cuales se tradujeron principalmente en aumentos de tasas de los impuestos al consumo. Lo anterior, trajo como consecuencia un mayor reto en la imposición interna que actualmente concentra más del 90% de la recaudación.

República Dominicana no fue ajena a este proceso y en el año 2005 se aprueba la Ley 557-05 de Reforma Tributaria como consecuencia de la implementación del Tratado de Libre Comercio suscrito con los Estados Unidos de América y los países de Centroamérica, conocido como el DR-CAFTA. Esta reforma tenía el objetivo de compensar las pérdidas de recaudación asociadas a este tratado que se estimaban en 2% del PIB, como la eliminación de aranceles y de otros ingresos que desaparecieron como consecuencia de este proceso.

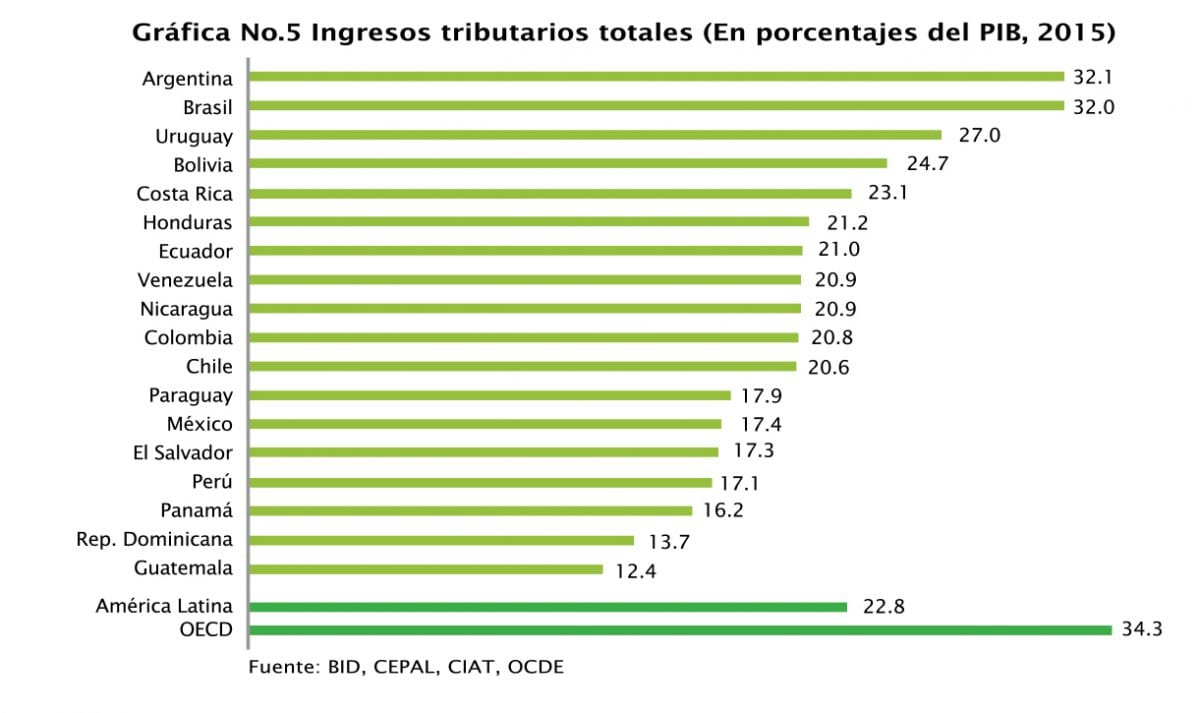

Característica 4: Presión Tributaria baja con respecto al resto de países de la región La recaudación de República Dominicana, como porcentaje del PIB, es una de las más bajas de la región. Aunque este valor es un promedio de todos los sectores de la economía, se utiliza como referencia para poder comparar entre países. Este coeficiente o porcentaje es similar a una Tasa Efectiva de Tributación donde los impuestos son comparados con la riqueza que genera cada país.

La Estrategia Nacional de Desarrollo (END) plantea que en el año 2030 el país necesitaría recaudar al menos 24% del PIB con el objetivo de financiar las políticas públicas y sociales para alcanzar un desarrollo sostenible y garantizar la sostenibilidad de largo plazo de las finanzas públicas.

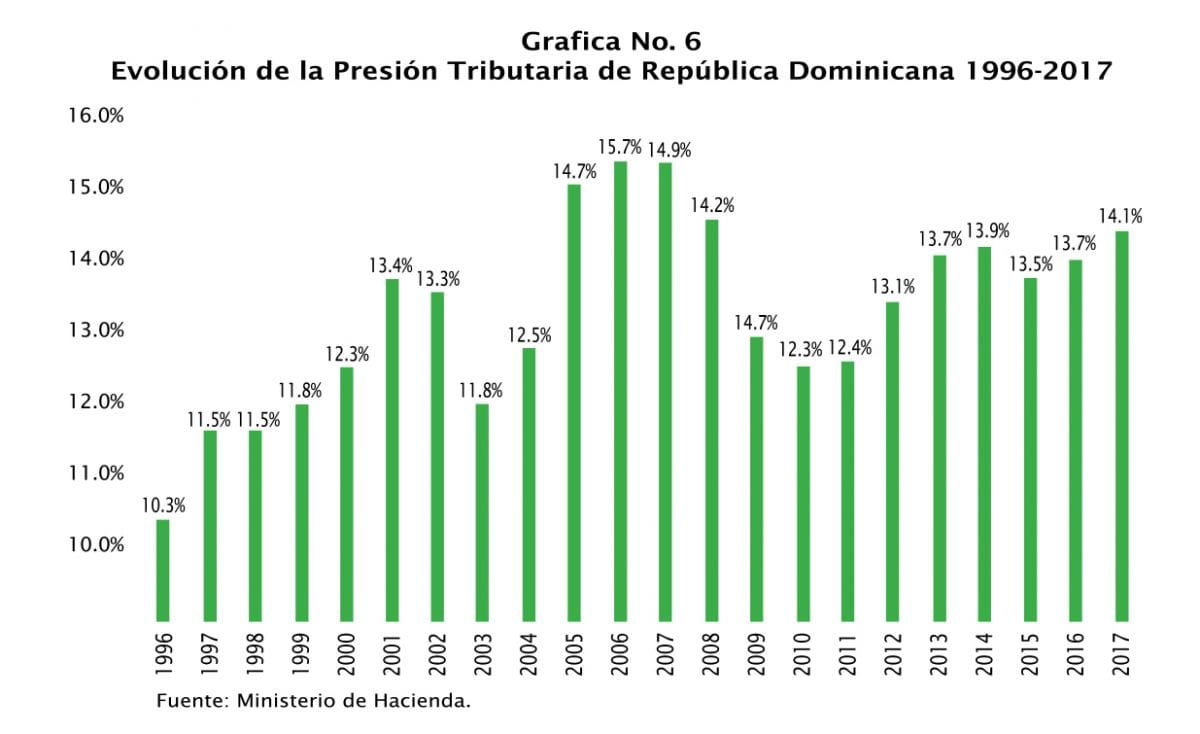

Característica 5: La evolución de la presión tributaria crece lentamente Adicionalmente a que la presión tributaria sea baja, también se observa que las necesidades de bienes públicos e inversión social que exige la sociedad crecen más rápido que la recaudación del gobierno. Una interrogante que seguramente el lector ha escuchado en repetidas ocasiones es: ¿Por qué la presión tributaria no crece o está estancada, a pesar de todas las reformas tributarias que se han implementado?

Si bien es cierto que existen reformas que han aumentado impuestos, también es importante mencionar que la mayoría de las leyes aprobadas revirtieron este proceso, en el sentido de que redujeron impuestos o crearon incentivos tributarios que disminuyeron la base imponible de los impuestos.

El cuadro 1, muestra todas las reformas que han modificado el Sistema Tributario, en las cuales se puede apreciar las leyes que han aumentado la recaudación y aquellas que la han reducido. Se resalta que solo el 27% de las leyes aprobadas que cambiaron el Sistema Tributario en el periodo 19902014 fueron para aumentar los impuestos, mientras que el 73% fue para reducirlos. Otro aspecto a tomar en cuenta es el impacto de las crisis económicas.

Adicionalmente, es importante analizar el crecimiento de los sectores de la economía vs la recaudación: algunos sectores que tienen una alta ponderación en la economía no tienen el mismo peso en la recaudación, esto se debe principalmente a los incentivos o exenciones otorgados a cada sector económico. Por ejemplo: si el crecimiento de la economía, medido a través del PIB, es explicado por sectores como Agropecuaria, Zonas Francas, Turismo y Construcción, no se verá reflejado en la recaudación ya que estos sectores están exentos o acogidos a leyes de incentivo tributario.

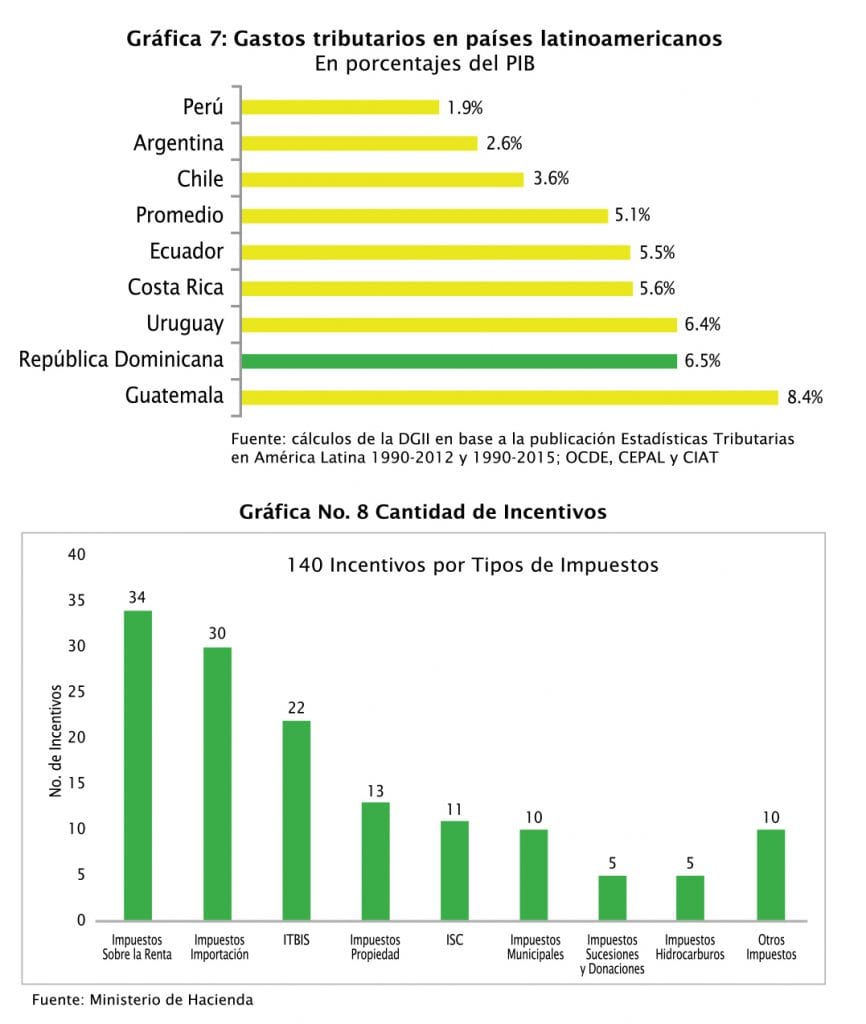

Característica 6: gasto tributario alto Se conoce como gasto tributario a lo que se deja de recaudar por las exenciones y/o leyes de incentivo que existen en un país. Cuando se analiza la magnitud de estos gastos tributarios se observa que los países que tienen una presión tributaria baja también poseen altos gastos tributarios. Al mismo tiempo, países con una presión tributaria alta tienen un bajo gasto tributario.

La magnitud del gasto tributario de República Dominicana es elevada respecto a países de Latinoamérica y el Caribe, los cuales en promedio tienen un gasto tributario de 5.1 por ciento del PIB. Esto demuestra que las exenciones e incentivos tributarios son muy significativos para la economía dominicana.

Característica 7: Sistema Tributario actual es más complejo que el original de 1992. El Código Tributario de la República Dominicana tiene 25 años de haber sido promulgado, no obstante, la experiencia internacional indica que este debe reformarse por lo menos cada 20 años para estar al nivel de los cambios que conlleva una economía moderna.

Como vimos en el cuadro 1, el Sistema Tributario se ha modificado con diferentes leyes a lo largo del tiempo, no obstante, estos cambios solo han sido para aumentar o reducir impuestos. Esto ha traído como consecuencia que actualmente el Código Tributario coexista con múltiples leyes de incentivo, entre ellas 3 leyes generales; 11 leyes que crean regímenes especiales; y otras 19 leyes que otorgan incentivos. Esto sin duda hace el Sistema Tributario más complejo y costoso tanto para el contribuyente como para la Administración Tributaria.

A modo de ejemplo, considere un auditor en la Administración Tributaria de Chile versus uno de República Dominicana y ambos deben revisar el ITBIS o IVA en un supermercado. El auditor chileno solamente debe revisar las ventas del establecimiento y multiplicar por la tasa del ITBIS de Chile que es 19% ya que en Chile todos los bienes están gravados con ITBIS y las exenciones son casi nulas.

Mientras que el fiscalizador dominicano además de comprobar las ventas, se encuentra con la tarea minuciosa de verificar qué bienes están exentos y cuáles gravados, adicionalmente debe tener pleno conocimiento de los bienes que se le aplica la tasa diferenciada de 16% y cuales tienen tasa general de 18%. Y por si no fuera suficiente, también debe estar pendiente del destino de las ventas, pues si fueron realizadas a un régimen de incentivo se deben facturar sin impuesto.

¿Dónde resulta más fácil? Definitivamente el auditor dominicano tiene una tarea más complicada que el chileno. Esta complejidad no solamente dificulta la labor de la Administración Tributaria Dominicana, sino que se traslada hacia todos los contribuyentes, reflejándose en un bajo cumplimiento tributario con tasas de evasión que alcanzan el 42% para el caso del ITBIS y de 60% para el Impuesto sobre la Renta.

El Fondo Monetario Internacional en el informe elaborado por Fenochietto et al. (2011) pág. 7, se refiere al Sistema Tributario Dominicano de esta forma: “se ha creado así un régimen tributario complejo, inestable (seis reformas en 9 años) y difícil de controlar, que no cumple con ninguno de los principios básicos de tributación: suficiencia (para financiar un gasto público mínimo); equidad (que los habitantes de un país contribuyan a las arcas del Estado en la medida de su capacidad) y eficiencia (que el régimen altere mínimamente las decisiones de los productores y consumidores)”.

Sin duda, este resumen de las Principales características del sistema tributario dominicano, llevan al lector a una comprensión general sobre el tema tributario, además, que sugieren un nivel considerable de complejidad en la legislación tributaria dominicana, la cual puede atentar contra la efectividad del control que puede aplicar la Administración Tributaria, y al mismo tiempo desalentar el cumplimiento tributario por parte de los actuales y potenciales contribuyentes. En este sentido, existe una gran oportunidad para la futura discusión del Pacto Fiscal donde uno de los principales puntos de discusión debería estar enfocado en la simplificación del Sistema Tributario con el fin de reducir los costos de cumplimiento y la evasión fiscal tal como lo dicta la Estrategia Nacional de Desarrollo.