Tomado de https://blog.hubspot.es/

Un software o programa que te ayude a automatizar los procesos de tu empresa y que acelere el tiempo en el que realizas tus tareas cotidianas es una gran herramienta para aumentar la productividad. Si actualmente estás luchando con la gestión de contabilidad de tu negocio, un software de contabilidad puede ser de muy útil.

<< Descarga gratis el kit para mejorar tu proceso de ventas >>

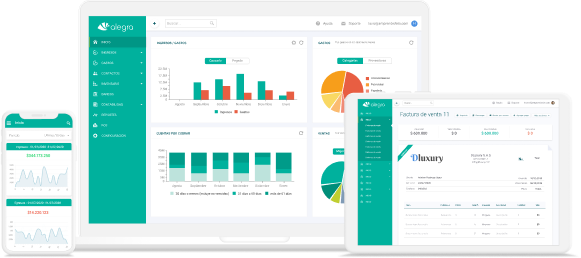

Un software de contabilidad a menudo integra herramientas para vaciar los datos de transacciones, pagos y crear reportes financieros. Algunos incluso te ofrecen versiones para dispositivos móviles, por lo que siempre podrás ingresar datos nuevos.

7 ventajas de un software de contabilidad vs. Excel

Es probable que pienses que tu empresa no necesita cambiar a un sistema automatizado para llevar la contabilidad porque todavía es pequeña, pero cuanto más rápido realices el cambio, será más sencillo el proceso. A continuación te contamos algunas de las razones por las que consideramos que un software de contabilidad es mejor que Excel.

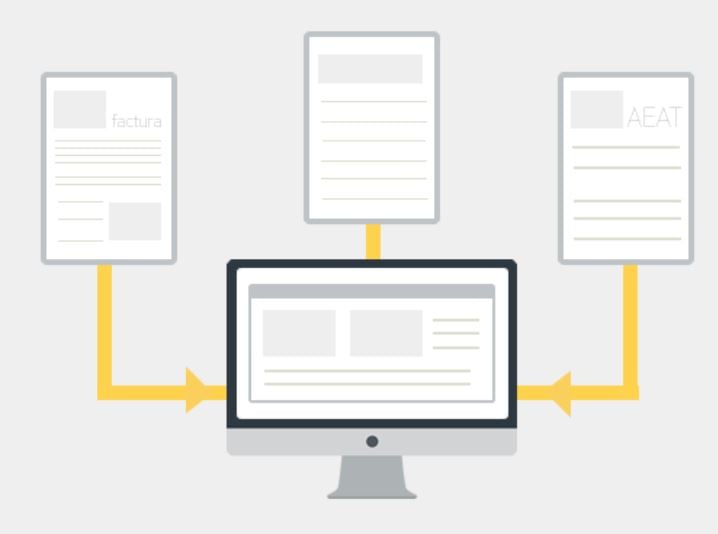

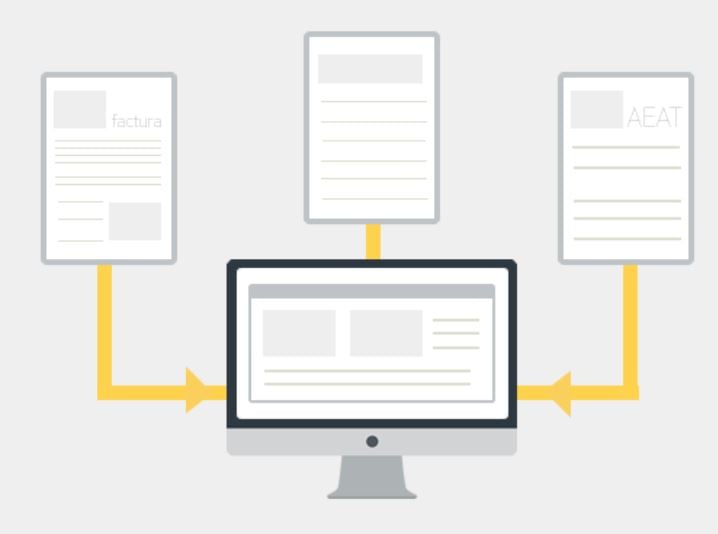

1. Centraliza el proceso

Aunque en teoría puede parecerte más sencillo utilizar Excel, porque en la mayoría de casos es un programa que ya tienes disponible, lo cierto es que los registros que crees en Excel son menos estables que los que podrías generar en un programa de contabilidad.

Cada vez que envías o respaldas un archivo de contabilidad hecho en Excel, estás comprometiendo la información que otras personas pueden añadir posteriormente a haberlas recibido. Si los cambios de terceros no se envían a la base de datos principal, corres el riesgo de perder información valiosa. Además, estás complicando la labor de quien vacía los datos, ya que tendrá que cotejar todas las versiones disponibles de un archivo para verificar que esté registrada toda la información externa.

Al utilizar un programa de contabilidad no habrá necesidad de hacerse cargo de comparar la información de múltiples versiones, porque la base de datos central estará disponible para todos y será el único lugar en el que se vacíe la información.

2. Aumenta la seguridad del proceso

No solo es complicado cotejar la información de todos los cambios que se pueden realizar en los documentos que registran los movimientos contables, también existe la posibilidad de que haya personas que cometan modificaciones para realizar fraudes; por ello, será más difícil rastrear todos los cambios y movimientos realizados. Esto probablemente no ocurrirá cuando utilices un software contable porque toda tu información estará en un solo lugar, y desde allí también podrás monitorear en manera detallada todas las modificaciones.

3. Optimiza la contabilidad y los procesos fiscales

El proceso en una hoja de cálculo puede ser mucho más complejo, sin importar que un contador o un colega de tu empresa con una formación especializada lleve la contabilidad. Requiere la configuración de fórmulas y de procesos de verificación del funcionamiento para brindar un buen rendimiento.

Al adoptar el uso de un software, podrás notar que habrá una optimización de las tareas del equipo o la persona a cargo de la contabilidad, que les permitirá rendir de mejor manera. Además, la realización de las tareas fiscales que deba presentar tu empresa también será más sencilla gracias a la optimización de todo el proceso contable.

4. Facilita la adaptación a cambios imprevistos

Imagina que dos días antes de presentar una declaración tienes que agregar movimientos nuevos a los datos de contabilidad del mes. Resulta que no puedes hacerlo porque antes necesitas crear otra fórmula para que la información vaciada se procese de manera adecuada. Aunque tal vez se pueda realizar ese cambio de último momento, probablemente tendrás bajo tensión a quien esté a cargo de la contabilidad.

Con el uso de un software de contabilidad, realizar cambios para obtener resultados precisos es mucho más sencillo que con una tabla de Excel, porque es más intuitivo. Por ello, cualquier adaptación podrá hacerse de manera más rápida y eficaz.

5. Simplifica el proceso de creación de reportes financieros

Muchos programas de contabilidad ofrecen el servicio de creación de reportes financieros y esto, en definitiva, es una característica que nunca obtendrás de Excel. Aunque ningún reporte es infalible, este tipo de documentos te serán de mucha utilidad para contrastar o complementar los análisis que realicen las personas a cargo del departamento de finanzas de tu empresa.

6. Potencia el desarrollo de tu empresa

Si eres dueño de una microempresa probablemente no te enfrentas a cálculos complicados ni a cantidades de ventas y compras de insumos exageradas. Pero si eres dueño de una empresa mediana, que va en camino de ser grande y consolidarse, tal vez comiences a enfrentarte a un volumen de información que puede llegar a ser insostenible, incluso para un equipo especializado en la contabilidad.

Es cierto que podrías resolver el problema expandiendo al equipo a cargo, pero también podrías implementar el uso de un software de contabilidad que volvería más manejable el volumen de información.

7. Disminuye las probabilidades de errores

De la mano con el punto anterior, realizar cálculos de manera manual (hasta por un contador profesional) implica que haya más errores que los que tendrías si utilizas un software de contabilidad.

Aunque pueda parecerte que el trabajo de quienes vacían información es sencillo, lo cierto es que, al ser una actividad repetitiva, también implica un grado de dificultad que puede conducir a errores. Al paso del tiempo, la acumulación de fallas puede perjudicar de manera importante a tu empresa. Si confías los procesos más repetitivos a un software, la persona o personas a cargo podrán enfocarse mejor en aquellas tareas que sí requieren procesos complejos.

Por eso es importante que conozcas las ofertas que hay en el mercado y elijas la solución que mejor se acomode a tus necesidades. Para que el proceso sea más sencillo, te presentamos a continuación una lista con los mejores programas de contabilidad que puedes encontrar.

Los 19 mejores software de contabilidad para 2021

- Wave

- Slick Pie

- Nubox

- Senior Conta

- ZipBooks

- CloudBooks

- Intuit Quickbooks

- Freshbooks

- Contasol

- a3ERP

- Sage 50cloud

- GnuCash

- Zoho Books

- Contasimple

- Xero

- AccountEdge

- Kashoo

- OneUp

- Alegra

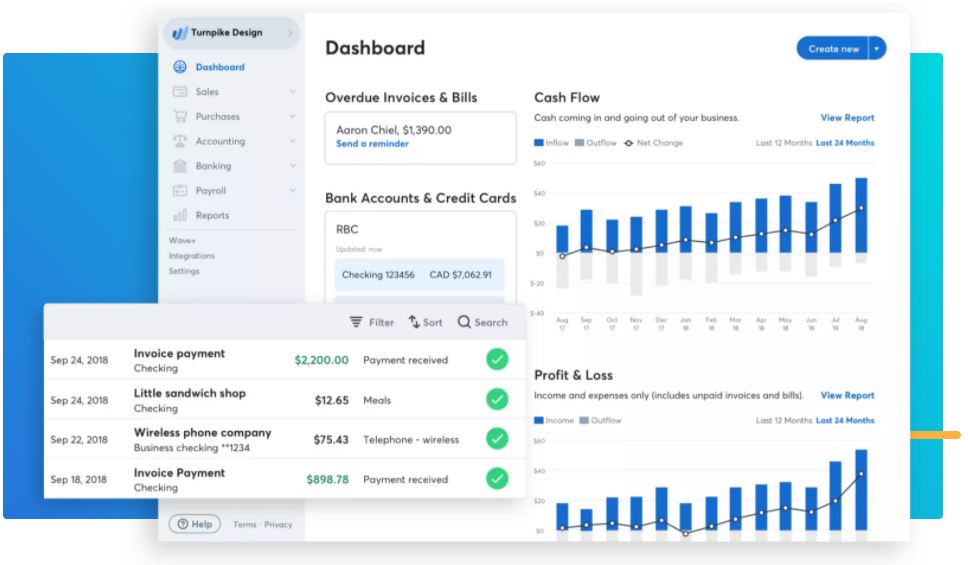

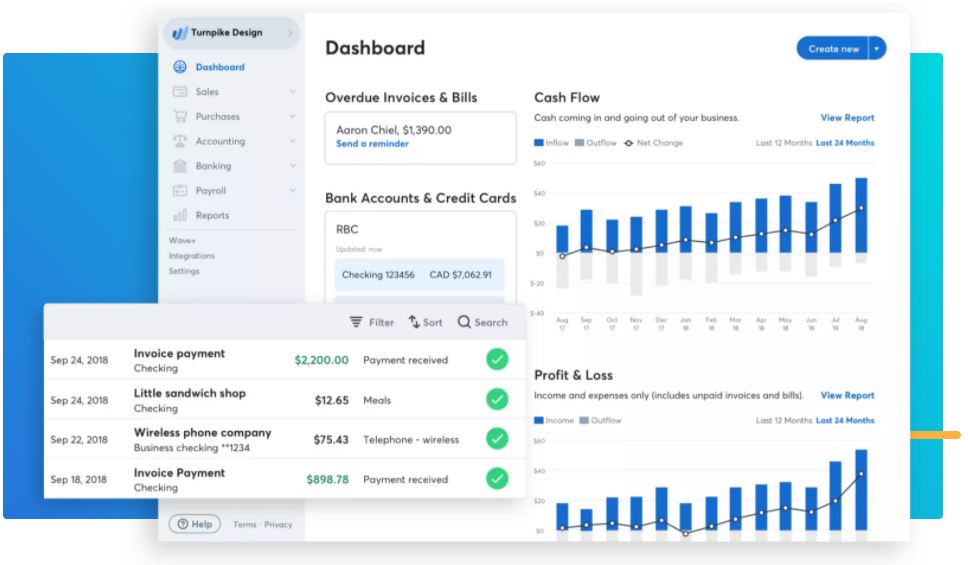

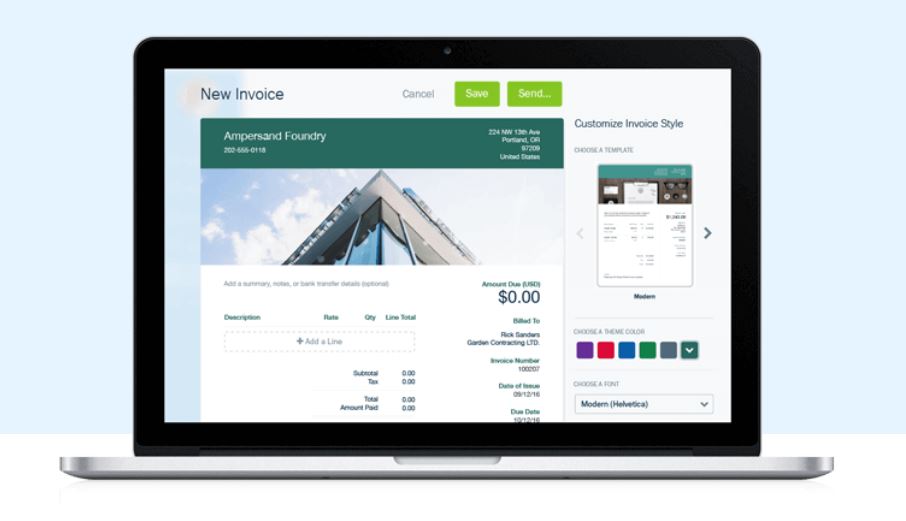

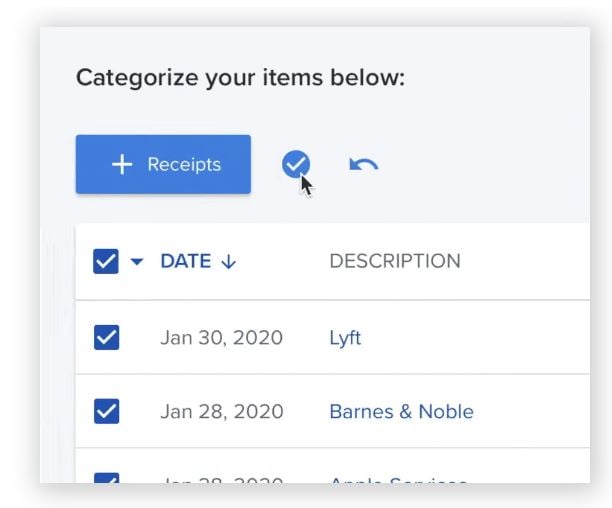

Imagen de Wave

Precio: el software contable es gratuito; sus funciones de facturación y procesamiento de pagos tienen tarifas por evento.

Wave es un software de contabilidad que ofrece planes para usuarios de un alto rango empresarial; pero en su versión gratuita brinda todas las soluciones para las necesidades de un empresa micro, pequeña o mediana. Puedes vincular el número de cuentas bancarias y tarjetas de crédito que quieras y no hay límite en el número de colaboradores.

Ofrece herramientas de escaneo para recibos y de facturación: los recibos escaneados se ingresan automáticamente en las transacciones de contaduría. También te da la posibilidad de instalar una aplicación móvil (Android e iOS) para que puedas ingresar y consultar tu información desde el lugar que quieras.

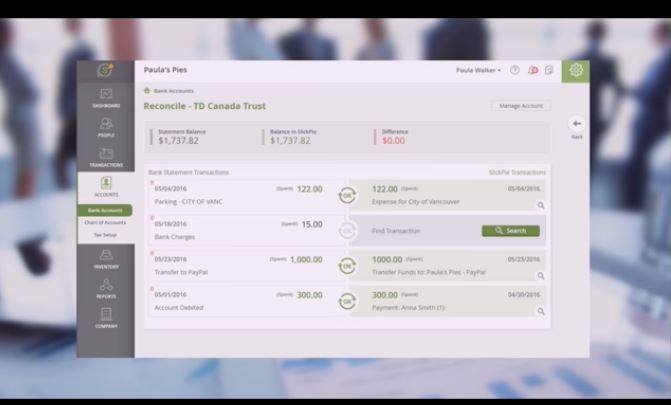

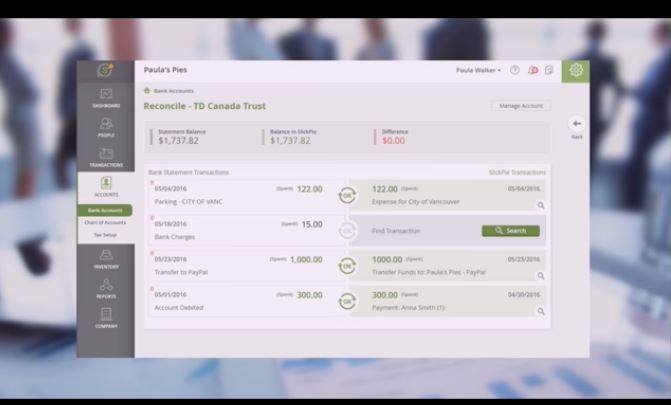

Imagen de SlickPie

Precio: cuenta con un plan gratuito hasta para 10 compañías y un plan profesional para 50 compañías desde 39.95 USD.

Si lo que quieres es automatizar los procesos de contabilidad, SlickPie es la solución para ti. Te permite crear facturas recurrentes de manera automática y utiliza la aplicación preinstalada MagicBot para añadir recibos y cuentas al registro.

Con ella también puedes aceptar pagos con PayPal, Stripe y tarjetas de crédito, añadir un número ilimitado de usuarios, crear reportes financieros y gestionar tus facturas y cuentas. Está disponible únicamente en versión web.

Imagen de Nubox

Precio: Comienza en $60USD al mes

Nubox es una empresa de Servicios de Software que ofrece un servicio en la nube para que pequeñas y medianas empresas puedan administrar y gestionar sus empresas 100% online y tener toda su información contable y administrativa en un mismo lugar, siempre actualizada.

Nubox tiene tres productos enfocados en empresas: facturación y cobranza, remuneraciones y contabilidad. De esta forma puedes generar documentos de ventas, cobrar y mantener un completo registro contable de todos los movimientos. Además con el producto de remuneraciones puedes gestionar a tus equipos de forma remota generando liquidaciones de sueldo, automatizando pagos y manteniendo la nómina actualizada. Todo de forma simple y automatizada para que los emprendedores ahorren tiempo en digitar y se enfoquen en crecer su empresa. Además se integra con el CRM de HubSpot donde podrás visualizar tus facturas sin salir de HubSpot.

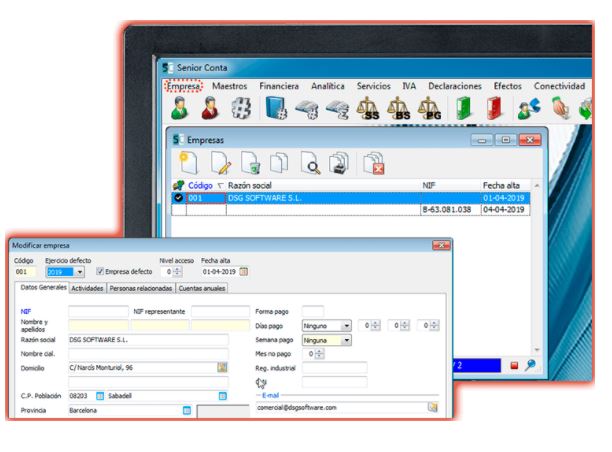

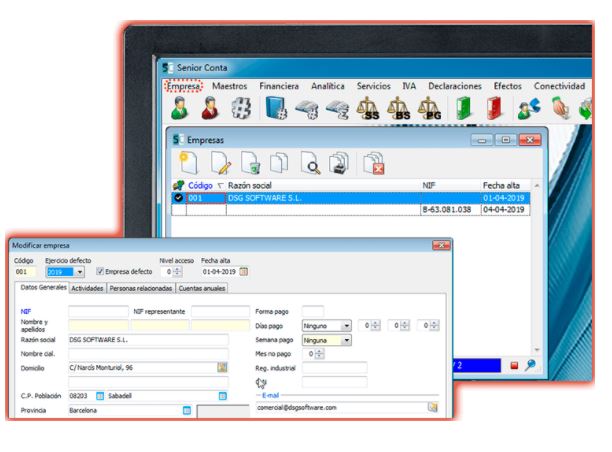

Imagen de Senior Conta

Precio: descarga desde 259 USD.

Senior Conta es un software de contabilidad gratuito con el que podrás gestionar todas las operaciones y registros que necesitas si eres dueño de una micro, pequeña o mediana empresa.

Es una solución que te permite tener múltiples usuarios, no limita la cantidad de información a la que puedes acceder y ofrece funciones para generar informes, estadísticas y diagnósticos que reducirán al mínimo todas las irregularidades de contabilidad que podría tener tu negocio.

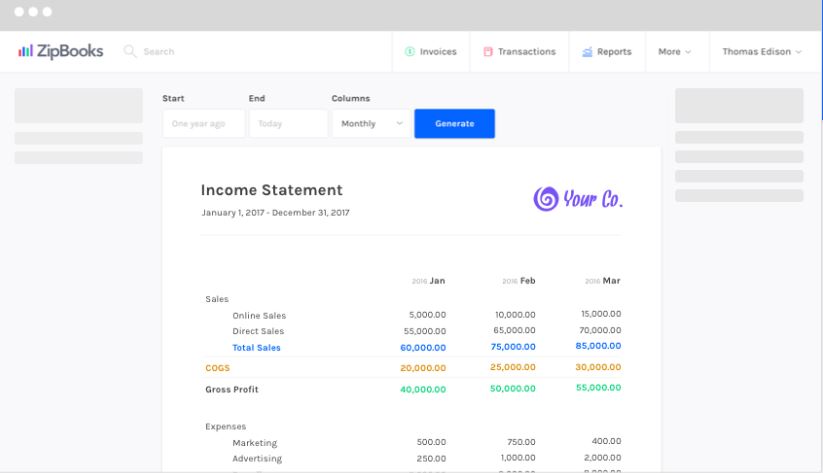

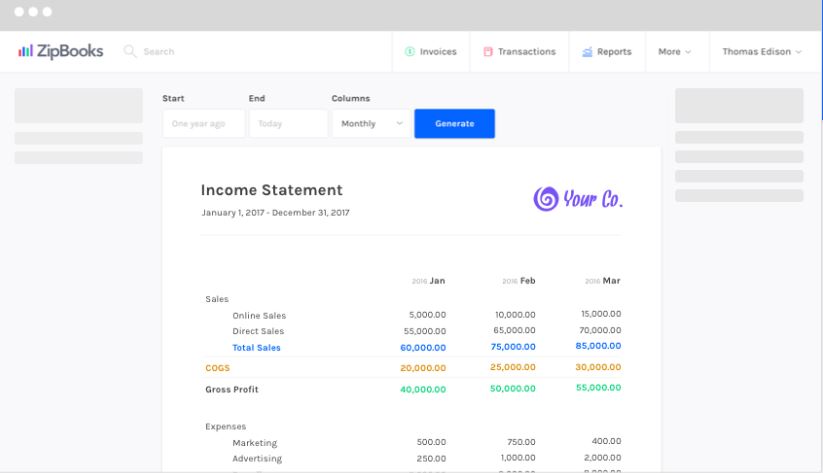

Imagen de ZipBooks

Precio: plan gratuito y planes de pago desde 15 USD mensuales.

Esta plataforma ofrece un plan gratuito llamado ZipBooks Starter. La ventaja es que tendrás la posibilidad de actualizarte a cualquiera de sus versiones de paga, con más características, en el momento que lo necesites; por ejemplo, cuando tu negocio comience a expandirse y requerirás más funciones o capacidades.

Incluye facturación y registros ilimitados; además puedes pagar con tarjeta de crédito o PayPal. Está disponible para cualquier explorador de internet y también para iOS. La desventaja que tiene es que solo puedes vincular una cuenta bancaria a la aplicación.

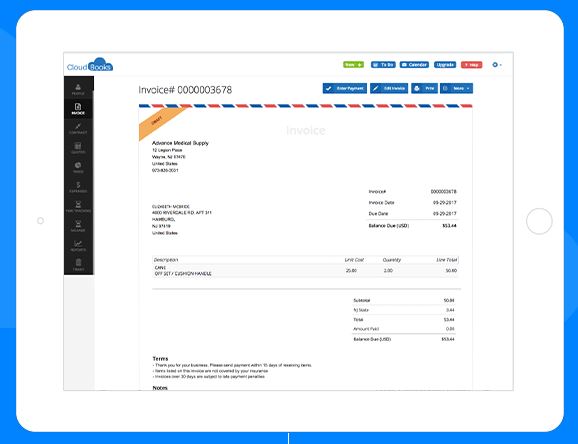

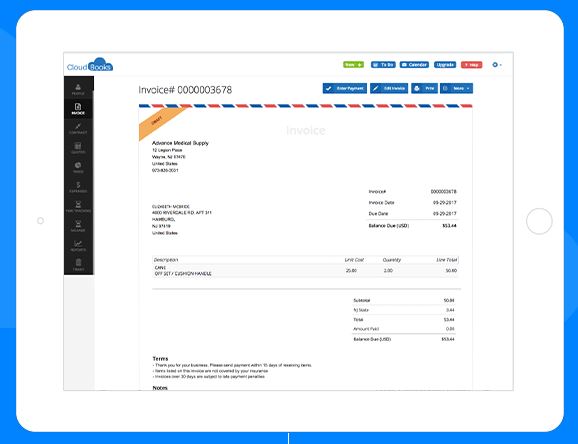

Imagen de CloudBooks

Precio: plan gratuito para un cliente y planes de pago desde 10 USD al mes.

Una de las características más destacables de CloudBooks es la función de rastreo de tiempo y la personalización de proyectos. Esto te permitirá ver en qué están gastando su tiempo tus empleados en cada uno de los proyectos que tengas activos y rastrearlos de manera precisa.

CloudBooks solo te permite tener un usuario por cuenta en su versión gratuita, por lo que si necesitas expandir el número de usuarios será mejor que pagues alguno de sus planes.

Si necesitas asistencia, la versión gratuita te ofrece soporte a través de su equipo mediante correo electrónico (disponible 24/7); las versiones de paga te brindan apoyo también por chat y teléfono.

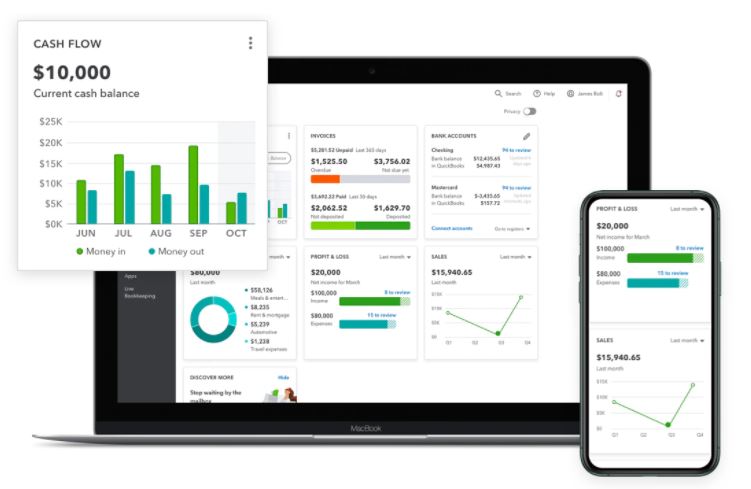

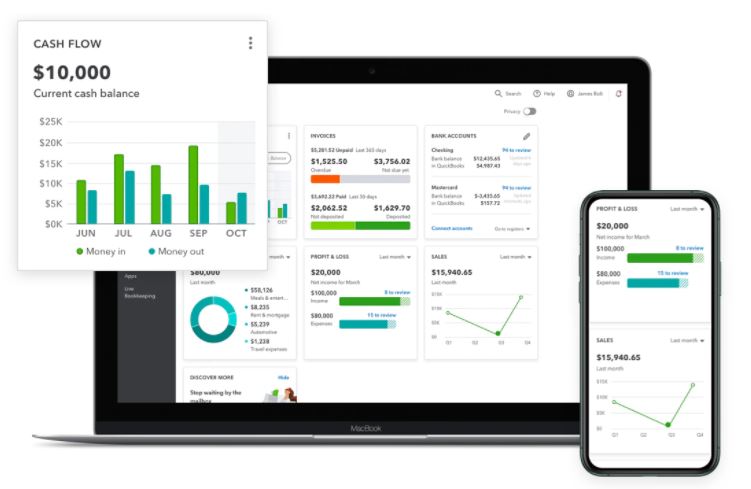

Imagen de Intuit Quickbooks

Precio: planes desde 12.50 USD al mes.

Ofrece varios planes que empiezan en 12.50 USD por mes para un usuario. Cualquiera de las versiones te permite capturar la información de recibos, rastrear ingresos y gastos, enviar facturas y aceptar pagos.

Además puedes integrar sus funciones con aplicaciones populares como Square, Paypal o Shopify, y rastrear el inventario, proyectos, tiempo e incluso gestionar hasta 1.099 contratistas con la edición avanzada del software que tienes disponible para Android e iOS.

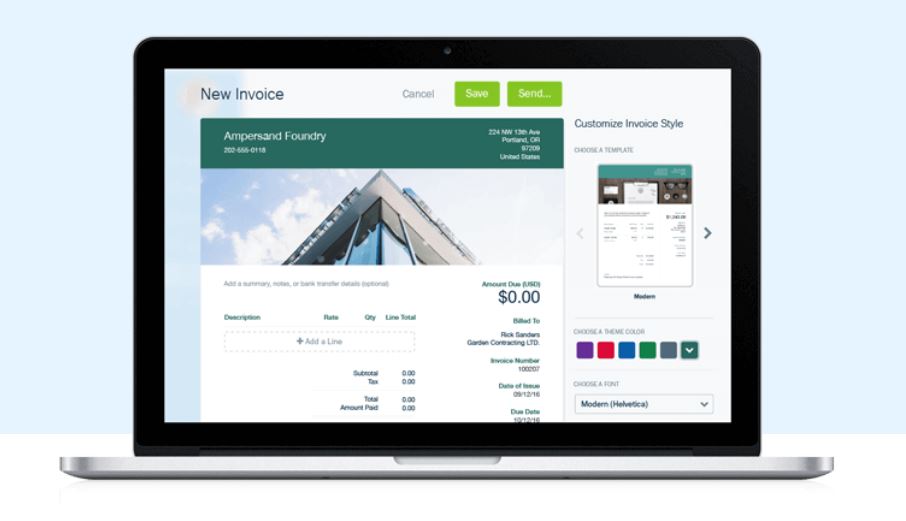

Imagen de Freshbooks

Precio: planes desde 6 USD al mes por un usuario.

Freshbooks te brinda una experiencia de usuario sobresaliente por su diseño intuitivo y preciso. Es el software que necesitas si estás buscando una herramienta para enviar facturas de manera periódica, rastrear los tiempos o gestionar las colaboraciones en proyectos con colegas.

Un inconveniente que tiene Freshbooks es que carece de rastreo para los inventarios. De cualquier manera, se integra con múltiples aplicaciones y plataformas como G Suite, Zapier o Stripe; con ello podrás mantener conectadas todas tus herramientas de gestión.

Imagen de Contasol

Precio: desde 194 USD al año.

Esta es una alternativa para quienes buscan un software disponible en la nube y también con una versión local en algún equipo.

La interfaz es de uso sencillo y permite que el vaciado de datos sea sencillo; ofrece la función de exportación a formato PDF y todos los formatos de Office. También puedes automatizar ciertos procesos y crear plantillas y conceptos predeterminados para optimizar los tiempos de trabajo de los encargados de estos asuntos en tu empresa.

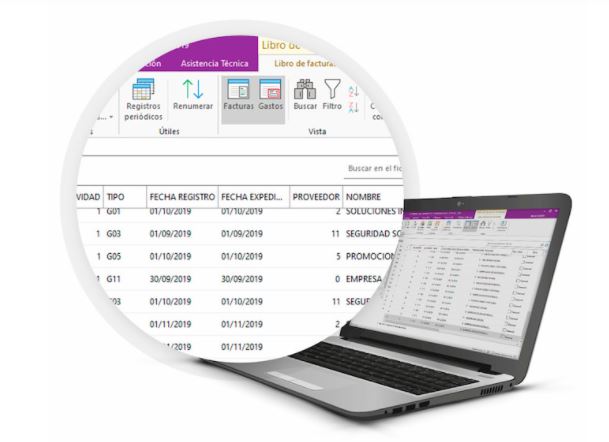

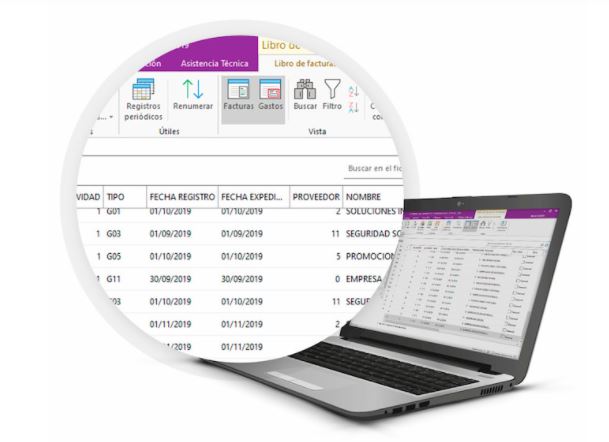

Imagen de a3ERP Contabilidad

Precio: disponible por medio de un asesor (incluye demo personalizada).

Esta es una solución completa para la contabilidad de tu negocio. Con ella podrás facturar, llevar la gestión de nóminas, realizar análisis y presupuestos desde el mismo lugar, sin tener que preocuparte por duplicación de datos o generación de pagos adicionales generados.

Además, en España, facilitará la presentación de tareas fiscales anuales, ya que tiene un configuración alineada con toda la información necesaria.

Imagen de Sage 50cloud

Precio: planes desde 249.95 USD al año.

Sage 50cloud te ofrece un inventario de herramientas para gestión y esquemas de pagos de 10 niveles diferentes. Puedes pagar cuentas y gestionar los pagos de tus clientes; además podrás acceder a tu información desde cualquier lugar y en cualquier momento, ya que su plataforma respalda toda la información en la nube.

Te ofrece una de las suites de contabilidad y gestión comercial más eficientes del mercado.

Lo tienes disponible para los sistemas de iOS y Android, además de la versión en línea a la que puedes entrar desde cualquier explorador de internet. Puedes acceder a la prueba gratuita de tres meses con solo registrarte.

Imagen de GnuCash

Precio: software gratuito

Si buscas rastrear existencias, movimientos de cuentas bancarias, ingresos, gastos y balancear tus registros en general, GnuCash es la solución que necesitas. Una de sus características principales es que incluye una herramienta para generar reportes financieros, nómina de salarios para tus empleados y un rastreador de vendedores y clientes.

No incluye atención a clientes en directo, pero tiene una lista de correos a los que puedes contactar para solicitar apoyo. Además hay manuales, tutoriales y guías que te ayudarán a dominar el uso del software (que está disponible en inglés).

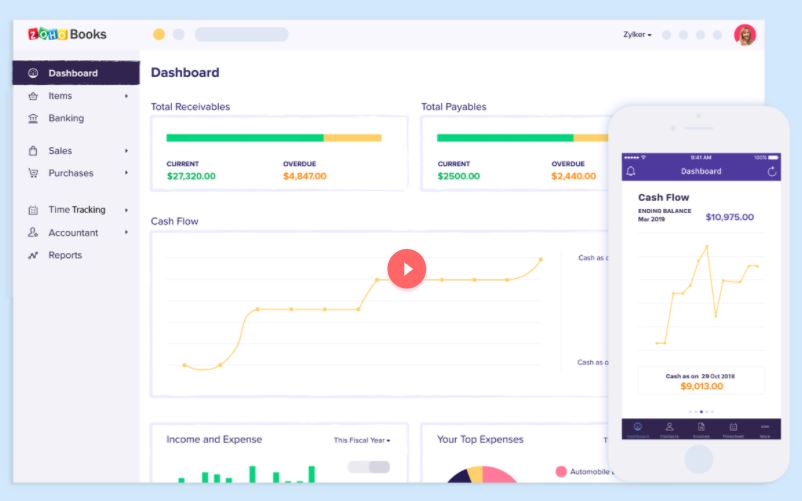

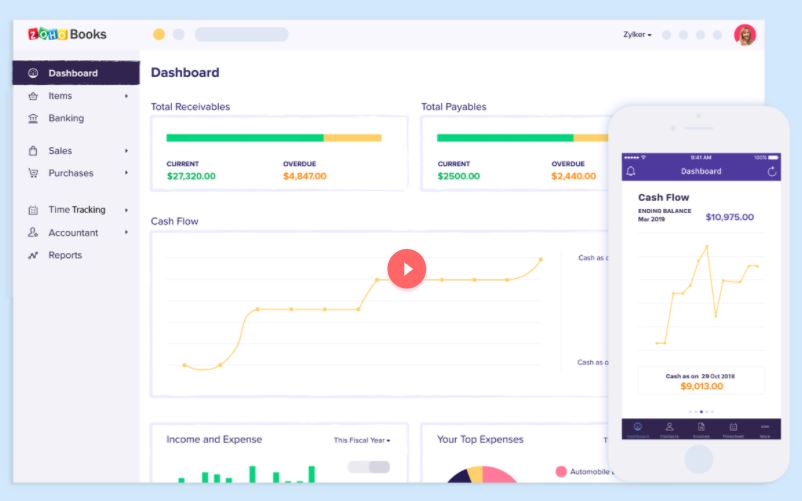

Imagen de Zoho Books

Precio: desde 9 USD al mes.

Zoho Books es un software de contabilidad con una interfaz bien diseñada y de uso sencillo. Puedes utilizarla para mantener el registro de proyectos y para administrar el tiempo, programar transacciones recurrentes, hacer facturas y documentos.

Su herramienta de automatización te librará de las tareas repetitivas. Tienes ediciones disponibles para Android e iOS, además de la plataforma que funciona desde cualquier explorador de internet; todo por una tarifa que empieza en 9 USD al mes y si pagas la anualidad te darán un descuento.

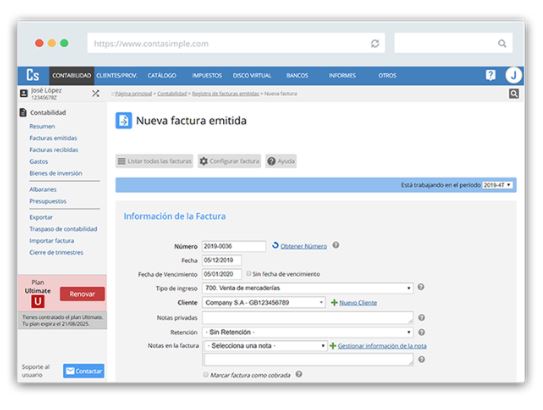

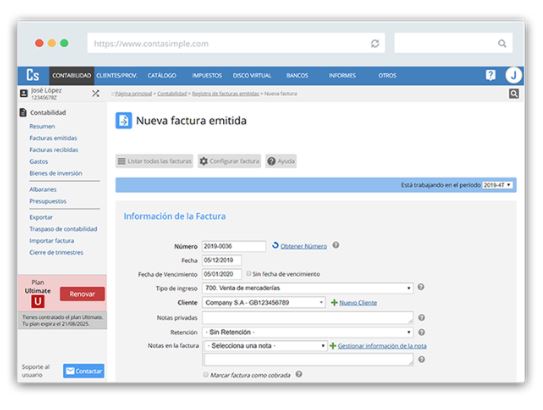

Imagen de Contasimple

Precio: plan gratuito y de pago desde 9.35 USD al mes.

Este es un software en la nube, disponible para dispositivos móviles (tanto Android como iOS). Su diseño es bueno e intuitivo, por lo que no tendrás que preocuparte por aprender a utilizarlo.

Las funciones disponibles incluyen el uso de plantillas para realizar facturas, personalización, gestión de gastos y la creación de libros para registros contables. Además puedes realizar presupuestos.

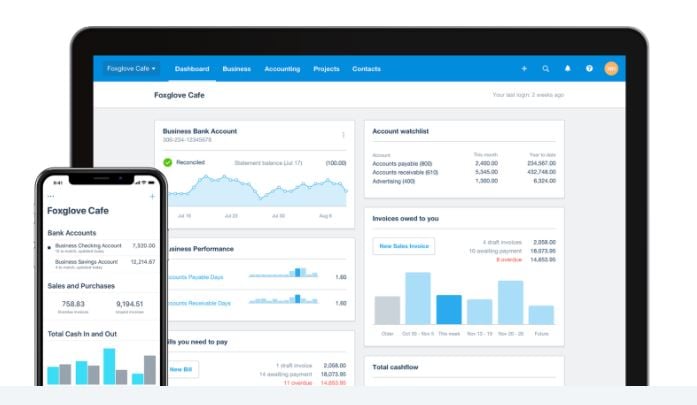

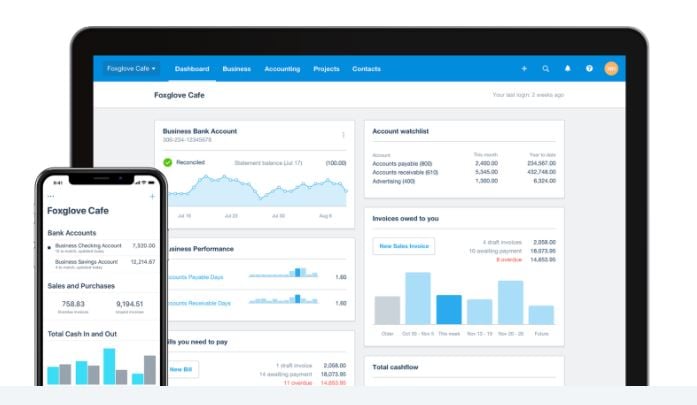

Imagen de Xero

Precio: desde 4.50 USD al mes.

Las características principales de Xero incluyen funciones como creación personalizable de reportes, rastreo de inventario, citas de fragmentos en línea y procesamiento de nómina para tus empleados. Puedes integrar los servicios de Xero con más de 700 herramientas de punto de venta, CRM y más, disponibles en su versión de escritorio y para iOS y Android.

Otras de sus funciones incluyen la vinculación sencilla con tu cuenta bancaria para capturar y reportar todas las transacciones de manera rápida. Tendrás todo esto y un equipo de atención a clientes disponible las 24 horas los 7 días del año.

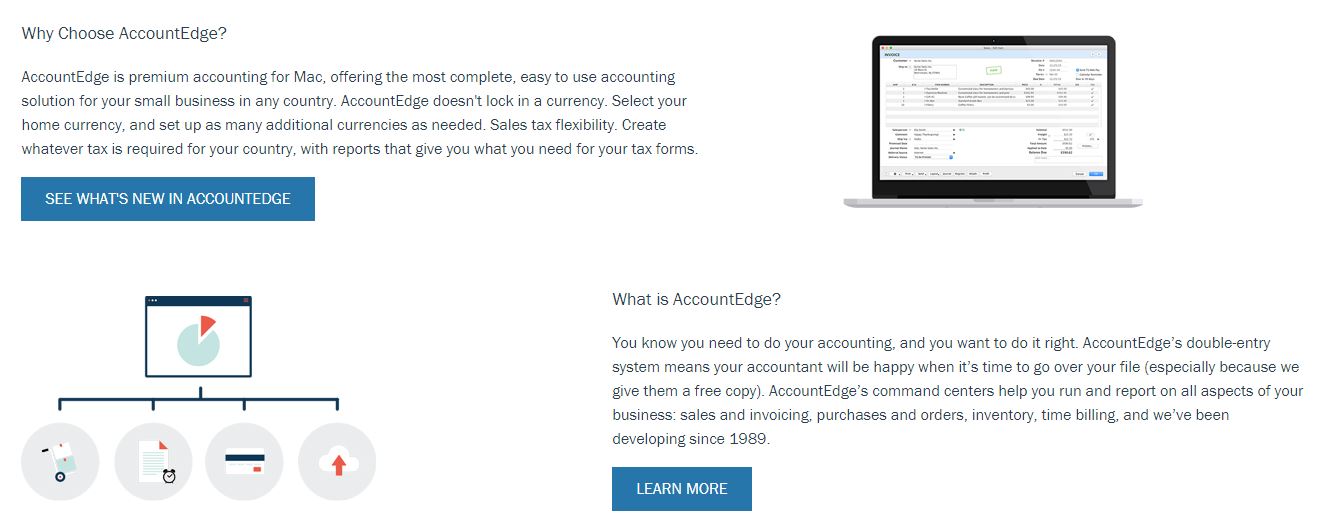

Imagen de AccountEdge

Precio: desde 499 USD (tarifa única).

AccountEdge es una solución de escritorio que puedes utilizar para las funciones de registro y aceptar pagos desde tarjetas de crédito. Una de las desventajas es que sus servicios de almacenamiento en la nube se obtienen al pagar un costo extra. Pese a ello, si lo que necesitas es simplemente utilizar las herramientas de contaduría en algún otro lugar, puedes acceder a las versiones gratuitas que tiene para dispositivos móviles (iPhone y iPad).

Puedes contratar sus planes que te darán acceso a herramientas de acuerdo con las necesidades básicas o profesionales que requieras cubrir.

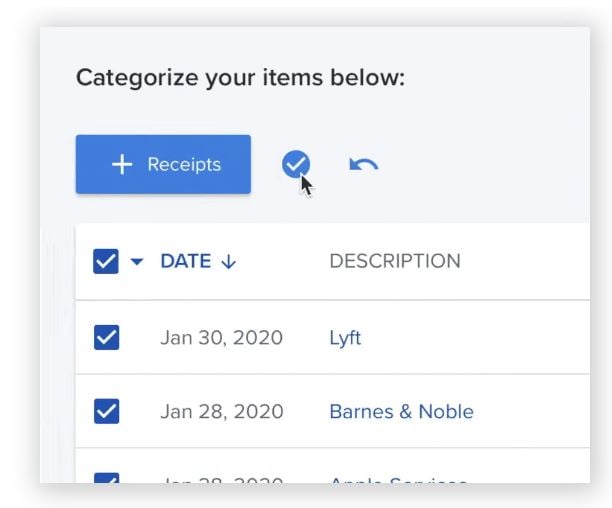

Imagen de Kashoo

Precio: desde 16.65 USD al mes.

Kashoo puede ser la solución si necesitas un software sencillo para llevar tus actividades de contaduría y eres un usuario adepto de iOS. Puedes vincular varias cuentas de banco, crear estados financieros y aceptar pagos de tarjetas de crédito. Además maneja múltiples monedas, por lo que no tendrás que preocuparte por las tasas de intercambio entre divisas.

Los planes que manejan comienzan con tarifas de 16.65 USD por mes y también puedes acceder a una tarifa especial al pagar la anualidad completa.

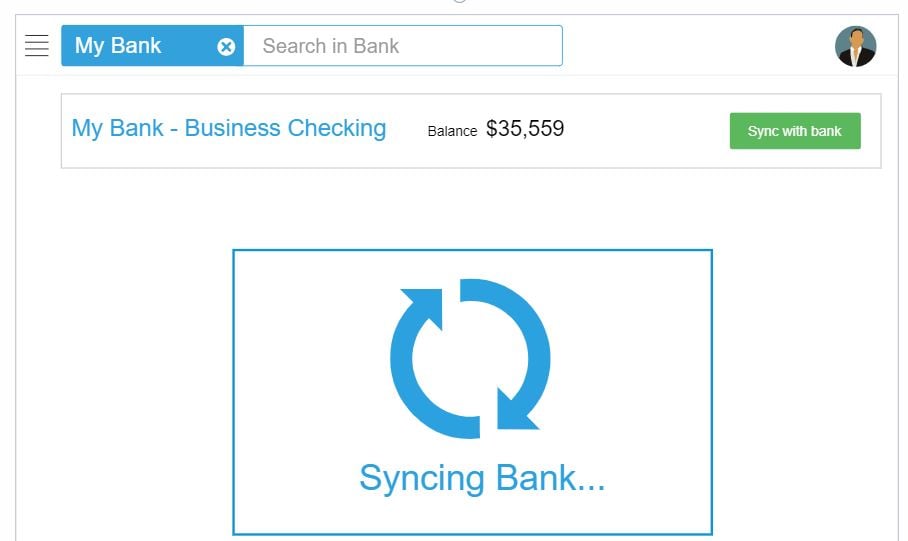

Imagen de OneUp

Precio: desde 9 USD al mes.

OneUp es una gran alternativa si estás buscando una herramienta completa para la gestión de tu inventario. Puedes sincronizar tu cuenta del banco para reportar transacciones y registrar gastos. OneUp relaciona las transacciones bancarias con las facturas existentes y cuentas, y también puede crear un nuevo registro si no encuentra el documento con el cual vincular la operación; así, el registro sin duda se acelerará.

Puedes acceder a sus distintos planes desde 9 USD al mes por un usuario y también está disponible en versiones móviles para Android e iOS.

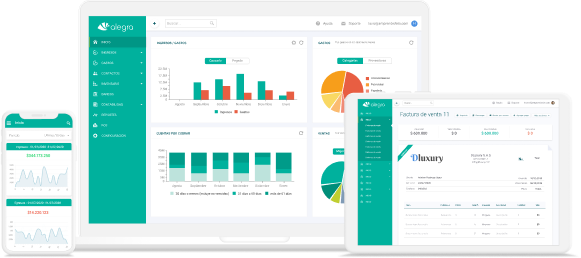

Precio: desde 15 USD al mes.

Alegra es una aplicación en la nube para la administración y contabilidad de pymes que permite facturar de forma electrónica, nómina electrónica, llevar gastos, bancos, inventarios, generar un catálogo de ventas online y tener reportes inteligentes de toda la información ingresada.

Inicia operaciones en el 2013, desde ese momento ha tenido un crecimiento exponencial y hoy tiene 500.000 empresas registradas y cuenta con versiones optimizadas para 13 países (Panamá, Perú, Chile, México, República Dominicana, España, Costa Rica, Estados Unidos, Argentina, Nigeria, Kenia, Sudáfrica y Colombia). Actualmente presta los siguientes servicios:

Invertir en un software que te ayude con las operaciones de contabilidad te ahorrará mucho tiempo y minimizará las molestias de gestión para tu empresa: te liberará de realizar los registros y operaciones de forma manual.

Publicado originalmente el 13 de julio de 2021, actualizado el 14 de julio de 2021